来源 白鲸出海(ID:baijingapp)

作者 marinawu

在6月末,腾讯迎来了光辉时刻。6月23日,腾讯股价再创新高,市场超越阿里稳坐港股第一 。同月29日,腾讯股价突破500港币大关。

数据来源:腾讯自选股

腾讯股价大涨,主要与近期腾讯游戏业务增长有很大关联。《PUBG Mobile》和《王者荣耀》是 2020 年 H1 上半年收入最高的 2 款游戏,其他几块业务,也都表现不俗。

今年 5 月份公布的 2020 财年第一季度财报显示,2020 年 Q1 腾讯营收 1080.65 亿元,同比增长 26.4%,如此大体量的业务规模,腾讯的营收依然能够保持两位数的增长,与其内部夯实核心业务+外部投资布局潜力赛道的策略相关。

腾讯在国内的核心业务,在于泛娱乐和社交,前者包括游戏、漫画、音乐、长视频,后者如微信、QQ,而在本地生活类、电商、教育科技等非优势赛道选择投资为主,投出了美团点评、京东、拼多多、快手等头部企业。

在海外,腾讯的布局也多以上述赛道为主。在其核心业务层面,微信出海不利,泛娱乐方面,游戏取得较好成绩外,漫画、音乐、长短视频等内容向产品,并无明显优势。抛开非核心赛道不谈,腾讯能否利用其在核心赛道积攒的多年经验,于特定海外市场自推或投资出头部产品,占据领先位置,延续国内优势?笔者怀着好奇对相关数据和情况进行了统计和分析。

泛社交出海受阻 腾讯转向游戏社交

在国内,微信对流量分发和支付起着重要作用,并且对于腾讯投资外部企业,微信发挥了很大的作用,如拼多多,其社交裂变的营销模式对于微信有很大的依赖性。

但在海外市场这一端,腾讯在社交的部分是缺失的。

2012 年 4 月微信开始布局全球市场,腾讯花 20 亿来支持微信海外发展。签约足球巨星梅西等名人来为微信代言,一时间让玩微信在东南亚和南美等地区流行起来,可惜好景不长。据 App Annie 数据显示,在微信全球推广后的三年,在巴西和印度等东南亚国家 Google Play 免费榜的 Top 100 中都没有看到微信的名字。

相比于 Facebook、WhatsApp 等产品,微信的入场时间还是晚了。时机对社交产品至关重要。用户一旦在某个产品上建立稳定的社交关系,就很难轻易迁移。

自己做不成,腾讯开始寻找合适的投资标的。

数据来源:Crunchbase 白鲸出海根据不完全公开信息统计

腾讯在海外投资的几款社交产品,Kik 和 Hike 发展不利。Snapchat 近两年发展不错,但 12% 的持股比例,让腾讯很难有话语权。2019 年投资的 Reddit 定位差不多类似于极客社区,商业化存在瓶颈。

虽然腾讯没有能够在海外占住社交赛道,其失去的优势在于分发和建立生态闭环。但在海外,买量环境相对公平,“在海外没有微信”对于腾讯来说游戏的推广和营销像其他厂商一样花钱就好了,社交平台上的生态则只能留给 Facebook 和 Snapchat 了(Facebook 已经成为一个集内容、游戏、电商、约会交友等服务的综合平台,Snapchat 也在开始测试小程序等玩法)。

根据 Google 全球移动游戏玩家行为数据分析显示,玩家通过应用商店渠道获取游戏的最多,占 60%,其次分别是口碑(38%)、社交网络(29%)、视频(28%)、Admob(18%)、论坛(14%)和传统媒体(11%)。

当然巨头们的生意不同,给出的一些数据报告也不同。

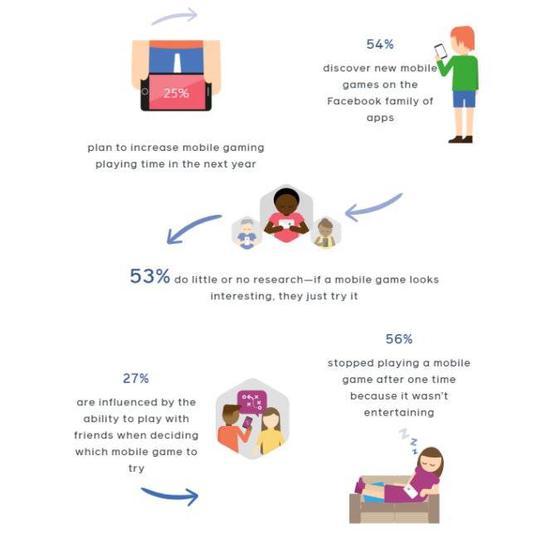

Facebook 的数据则显示,54% 的用户发现游戏是在 Facebook 全家桶,也就是社交网络上,27% 的人则受朋友影响。

整体来看,应用商店、社交网络和一些垂直论坛是玩家发现新游戏的主要渠道。错失社交,腾讯对应投资了 Bunch、Discord、Reddit 等社区,而国内投资的虎牙和斗鱼,现在也各自有游戏直播平台出海布局新兴市场,腾讯自己也在美国上线了最新的游戏直播平台 Trovo。从这些数据来看,虽然泛社交上,腾讯落下了,在游戏社交上,腾讯还在不断尝试。

数据来源:Crunchbase 白鲸出海根据不完全公开信息统计

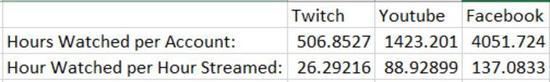

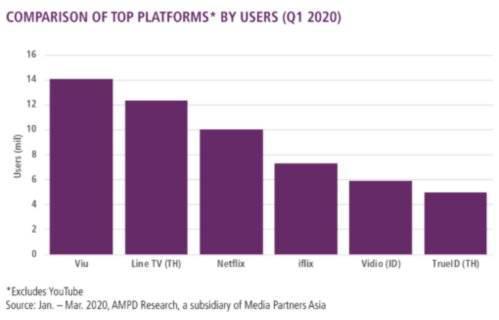

美国市场一直是一块难啃的骨头,且游戏直播在美国早就已经成熟且头部玩家固化,2020年Q2 Twitch 最大,占了大约 2/3 的市场份额,YouTube Gaming 20%,Facebook 11%,微软的 Mixer 直接退出了(详情参阅白鲸出海策划文章《豪掷 3000 万美金 腾讯 Trovo 能否搅动美国游戏直播市场?》)。乍看上去,腾讯在这个时候还要硬罡不太明智。但笔者有些不同的观点,原因 2 个。

一个是,Twitch 头部效应已经明显,腰部主播获得流量的难度很大。

观看时长上,虽然 Twitch 遥遥领先,但把时间分配到每个账户上,Twitch 远低于 YouTube 和 Facebook。原因很简单,生态里主播太多,这个时候一些内容创作者是有可能被挖走的。

另一个原因很简单,疫情。美国失业数据节节攀高,主播收入受到影响。

腾讯的策略精准直接,提供 3000 万美金的内容创作者补贴。

不得不说,如果腾讯能在美国做好游戏直播,再加上几款产品在新兴市场的布局,游戏直播的前景还是美好的。全球市场虽然对于秀场直播接受程度不一,但游戏直播的情况不同,未来能够成为现金流不说,对其游戏分发和推广都有一定降本提效作用。而且鉴于短视频的处境,腾讯暂时也不用考虑海外会出现类似于国内短视频挤压直播的情况。

数据来源:Crunchbase 白鲸出海根据不完全公开信息统计

在腾讯全球游戏布局中,不难发现,美国和东南亚市场占据重要地位。美国市场成熟,用户付费习惯好。据外媒报道,腾讯已经成为投资美国,尤其是硅谷科技公司最多的中国投资公司,而这些公司中又以游戏公司居多,腾讯投资的社交平台也多是美国平台。

除了美国,腾讯在东南亚也早有布局,在 2008 年就收购越南最大的游戏运营商 VNG,约 20.2% 的股份,并于 2009 年增至 22.34%。另外,总部位于新加坡的在美上市公司 Sea,腾讯持有其 33.4% 股权。

美国对于腾讯而言意味着收入,而东南亚虽然用户付费习惯还不成熟,但是从市场现状来看,相较于美国,却是最有可能复刻腾讯内容闭环的区域市场。

网文、漫画在东南亚展现生机

但国内海外竞对众多

近几年,文化 IP 出海逐渐兴起,腾讯也加紧在全球的布局。腾讯漫画出海主要以美国和东南亚为主。日韩两国文化产业发展比较完善,主要以文化输出为主,并对外来文化有较强的排斥性,腾讯在日韩的布局较艰难。

美国市场规模大,用户价值较高。且对于欧美用户来说,中国文化具有独特的神秘性,能够为用户带来独特的体验,因此即使竞争激烈,中国网文、漫画在欧美仍具有发展空间。2017 年腾讯旗下的阅文集团与北美网文平台 GravityTales 达成合作,以推动中国网文在北美的发展。但美国视频领域发展成熟,腾讯很难切入并打造生态闭环。东南亚则不一样。虽然腾讯不一定能够在东南亚占到头部位置,但是从各个区域市场来看,东南亚是仅有的能够搭建网文/漫画-游戏-视频生态的区域市场。但摆在腾讯面前的有一个很大难点,就是东南亚对于外来内容,更偏向日韩娱乐和文化。

东南亚一直是网络文学出海的热门地区。根据对 App Annie 榜单数据的观察发现,东南亚漫画榜单中产品主要来自日韩、中国和本土公司。以印度尼西亚为例,2020 年 7 月 8 日其 Google Play 漫画分类免费榜单 Top10 中,有两款韩国的动漫产品、三款中国动漫产品,分别是上海若谷信息的《MangaToon》、腾讯的《WeComics》、Perfect Planet的《WeRead》。而到畅销榜单上,可以看出来,东南亚用户主要还是在日韩漫画上付费。

2020 年 7 月 8 日印度尼西亚 Google Play 漫画类免费榜、畅销榜单排名 | 数据来源:App Annie

在日韩国内布局较困难,腾讯转为与日韩动漫公司合作。在国内,腾讯积极和日韩的动漫公司合作。在日本与集英社、讲谈社、日本小学馆、角川集团等著名动漫公司合作,引进了《名侦探柯南》、《魔笛》、《深夜食堂》等优秀动漫作品。在韩国,与此前投资的韩国 KaKao 公司积极进行漫画交流合作。在国内市场是合作,但是到东南亚,则变成了竞对。

与漫画有些不同的是,东南亚的小说市场受日韩文化影响略小。在对 App Annie 榜单数据观察时发现,东南亚的小说阅读产品主要来自中国、美国、以及本土公司。以越南为例,2020 年 7 月 8 日越南 Google Play 图书类畅销榜美国 App 1 款,中国 App 有 4 款,分别是《Hinovel》、《HiRead》、《Webnovel》和《NovelCat》。在其他东南亚国家Google Play 图书类畅销榜中 Top10 中也都有中国 App 的身影。

2020年7月8日越南Google Play图书类 付费榜、畅销榜排名|数据来源:App Annie

从畅销榜来看,中国小说在东南亚较受欢迎,排名比较靠前。

为了抢占东南亚漫画、网文市场份额,腾讯也在积极布局。2017 年《Webnovel》小说阅读平台在东南亚上线。据 App Annie 数据显示,2020 年 7 月 8 日《Webnovel》在印度尼西亚、越南、柬埔寨、新加坡、马来西亚 Google Play 图书类畅销榜的排名均在前十。

从目前的榜单成绩来看,腾讯目前的位置也并不算太靠前,而且从一些第三方平台的数据来看,在东南亚市场做网文产品投放的个人开发者也逐渐增多,也表明了这一行入门门槛较低。

但东南亚用户付费习惯不好,广告价值也低,可能会劝退一些玩家。对于腾讯来说,则更容易坚持下去。

最后,对于日韩文化的偏向不仅体现在漫画上,视频也是如此。

腾讯长视频出海主要布局在东南亚地区,首站选择了泰国— 2019 年腾讯视频海外版 WeTV 在泰国上线。东南亚地区对中国文化比较熟悉,认同感比较强,文化产品相对容易进入,腾讯,包括爱奇艺在内的策略就是将国内热门的综艺和剧集输出到海外。可参阅白鲸出海之前策划的文章《国内“忙着合并”的腾讯视频和爱奇艺出海事业怎么样了?》。

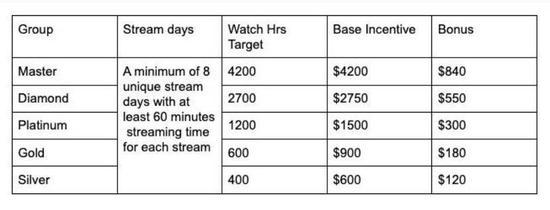

尽管如此,腾讯视频出海一年来都表现平平,没有激起太大的水花。而主打韩国偶像和日本情感剧的 VIU,是在东南亚榜单成绩最好的平台了。

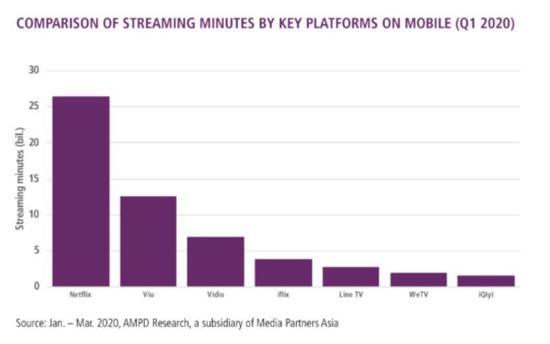

根据 Media Partners Asia 的 AMPD Research 2020 年第 1 季度报告,Viu 的用户数量在东南亚主要流媒体中排第一名,Line TV 排在第二名,Netflix 排第三名,Iflix 紧随其后为第四名。腾讯 WeTV 和爱奇艺都没有上榜。

按用户数核计的东南亚流媒体排名 数据来源:AMPD Research 2020 年第 1 季度报告

按移动端的观看时长核计的东南亚流媒体排名 数据来源:AMPD Research 2020 年第 1 季度报告

而移动端的观看时长方面,Netflix 依然最头部的产品,Viu 排在第二位。WeTV 和 iQiyi 排在第 6 和 7位。

东南亚主要流媒体可谓各有特色。Viu 以日韩热门剧为主打,Netflix 主要依靠其海量的资源以及本土化制作。而 Iflix 依托本地公司的背景,是东南亚主要流媒体中本地化做的最好的一个平台。腾讯则是在今年 6 月份收购了 Iflix。

Iflix 会根据本地用户的特定需求,专门制作本地化的视频产品,为不同国家的用户提供差异化的服务。以菲律宾为例,Iflix 曾与菲律宾著名女演员 Kris Aquino 合作,推出一部只能在 Iflix 上观看的电影,在这之后又与菲律宾著名喜剧演员合作,制作本土喜剧作品“Hoy! Bibig Mo”。收购 Iflix,对 WeTV来说是补齐本土内容短板的一个理想选择。

收购之后,关于 Iflix 是否会和 WeTV 合并运营还没确切消息。但目前可以肯定的是,WeTV 可以使用 Iflix 上的内容、技术和资源。虽然 Iflix 市场占有率较高,但鉴于 WeTV 之前平淡的表现,Viu、Netflix 在东南亚依然是最大玩家。腾讯最大的突破点也在于其能否将国内网文-漫画-游戏-视频的生态闭环跑通。

近几年,以漫画、网文、影视剧为主的 IP 衍生之路逐渐形成。以 Chapters 为例,该产品就是游戏与小说的结合,根据玩家不同的选择,会有不同的剧情走向。其他不同类型内容的融合和联动也很多,就不做赘述了。

腾讯在东南亚的一系列动作表明,它在努力搭建自己的互联网生态,这也是其在面对国际头部玩家和本土选手时最重要的突破点。不过考虑到目前腾讯网文、漫画和影视剧的出海情况,腾讯想在东南亚搭建一个完整的生态还需要付出更多的努力,继续扩大在东南亚地区的投入和投资布局。