欢迎关注“创事记”微信订阅号:sinachuangshiji

文/Jade

来源:漂浮的兔子洞(ID:arabbithole)

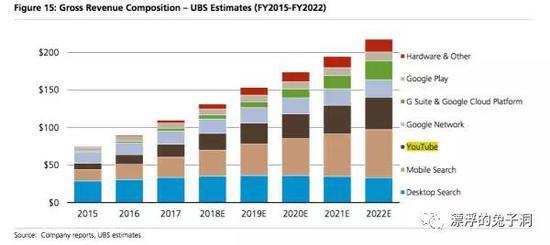

过去3年,投行分析师对Google的研究报告里,越来越多的篇幅开始用来估算YouTube的价值。

因为在最保守的估算里,YouTube的年收入也已经破百亿美金,在Google千亿美金收入里占比超过10%。而曾经高企的带宽成本,在YouTube迁移到谷歌云后不断下降。虽然Google基本不在公开场合评论YouTube的盈利情况,但大多数分析师估算YouTube已经盈利。再拿Netflix、Facebook等peers的multiple一拍,就是一个千亿美金估值的业务。

拿两个和Google关系比较好的分析师(Earnings Call能排上提问的)为例:

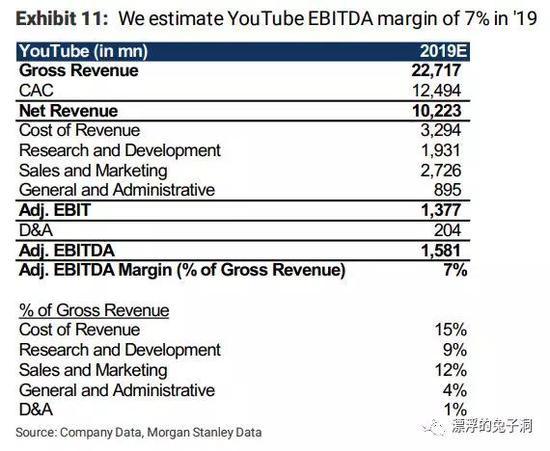

MS:估算2019年YouTube毛收入227亿美金,给7x EV/Revenue,估值~1500亿美金。测算EBITDA利润率7%。

Barclays:估算2018年YouTube毛收入217亿美金,给8x EV/Revenue,估值~1700亿美金。测算EBITDA利润率20%。

Barclays对谷歌搜索广告和YouTube广告收入的预估

比千亿美金估值更重要的是,YouTube的例子证明了Google能够通过并购整合抓住the Next Big Thing,用基于Search建立起来的研发和广告变现能力,放大新流量机会的商业价值。

收购之初的变现挑战

2006年,Google宣布用16.5亿美金股票,收购创立20个月,只有67个员工的YouTube。

收购逻辑很清晰:

Google的使命是整合全世界的信息。而在图文之外,视频会成为越来越重要的一种信息媒介。

YouTube是当时增长最快、最大的视频网站,VV已经是Google Video的8倍,MAU是2倍。

而且,Google Video没有社区,用户只搜索,不互动。YouTube有社区,有互动,有更强的网络效应,也就是更强的壁垒。

当时的Google市值大约1300亿美金,年税前利润超过40亿美金,有实力做这样的Deal。

不清晰的,是YouTube的长期盈利路径。为了支撑快速增长的视频观看流量,YouTube每天要支付巨额带宽成本,而UGC内容的商业变现却有各种挑战:

UGC内容商业化有侵权风险。如果用户上传的视频内容用了有版权的素材(比如背景音乐或者其他视频的片段),而平台帮内容主做了商业化变现,那么版权方可以告平台侵权——美国人的版权诉讼可不是闹着玩的。

YouTube内容大多是鬼畜视频,用户偏消费力差的年轻人。广告主担心影响品牌形象,也找不到合适的受众。

UGC内容的受众对广告接受度差,广告可能影响用户体验,造成流量损失。

当时视频广告预算主要投向电视广告,往线上迁移需要有清晰的ROI来说服广告主。

要解决这些问题,需要Google自己为YouTube探索出一条新的商业化道路。在收购后,Google花了至少70亿美金(Per Jefferies),来建设YouTube的内容生态和变现能力,可以说,如果没有Google的对长期战略机遇的耐心和坚定投入,YouTube可能不会是今天的YouTube。

在收购后,Google做的主要有几件大事:

用Content ID系统解决内容变现的版权问题。

提升YouTube的内容质量和受众面,用Google Preferred树品牌广告标杆。

探索出TrueView广告产品,找到用户体验、平台变现和广告效果三者之间的平衡。

打通第三方数据衡量体系,推动线下电视广告预算向线上视频迁移。

先从Content ID讲起。

内容变现第一关:Content ID系统

要实现YouTube商业化潜力,第一优先级是解决版权问题,否则赚的钱还不够拿来赔。

YouTube开始变现的头几年,被几大传统媒体巨头告的狗血淋头。2007年,Viacom号称YouTube上至少有15万个视频未经授权使用了它的内容片段,累计被观看次数超过15亿次,为此向YouTube索赔10亿美金——而当时YouTube一年的收入还不到1亿美金。

但侵权问题其实防不胜防:就算是你家猫跟着音乐动次打次的鬼畜视频,也可能因为背景音乐没有获得授权而被认为是侵权。

对这个问题,Google的答案是产品创新:建立一个能识别版权内容的Content ID系统。

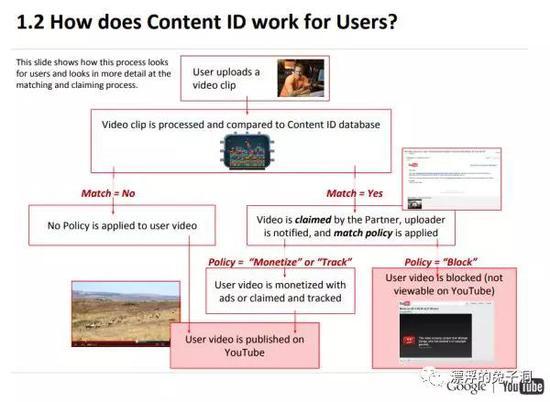

版权所有者可以向YouTube上传自己的音频或视频文件,Content ID数据库根据这些文件来创建内容”指纹“,并扫描平台现有内容进行匹配识别。

如果发现有翻拍或模仿的内容,平台会给版权所有者三个选择:1)禁播这些内容;2)分享这些内容取得的广告收入;3)查看这些内容的观看数据分析。

Content ID的机制

通过Content ID系统,YouTube开始化解版权所有者和二次创作者之间的矛盾关系。版权所有者可以监控二次创作内容带来的传播效应,还可以从长尾宣发的广告价值中获益。

到2017年,YouTube上98%的版权问题都通过Content ID得到解决,当年版权所有者从YouTube获得的收入分成超过30亿美金,音乐行业从YouTube获得的收入分成超过18亿美金。二次创作者也不再是小偷,反而是版权所有者的金主。

而Google号称,为建设Content ID系统累计投入已超过1亿美金。

内容生态、MCN和Google Preferred

即使解决了版权问题,如果没有高质量的内容和品牌广告主的认可,YouTube的商业价值也很有限。

而早期的YouTube最出名的就是各种”Cat Video“和鬼畜视频,受众也集中在一个小圈子里,广告变现的价值有限,品牌主也很难把YouTube当做一个严肃的广告投放渠道。

内容质量的提升,靠UGC自然成长是不够的,还需要平台的干预。

高质量内容的第一个来源,是传统媒体内容。

在收购YouTube的当天,Google就宣布与CBS、华纳、索尼等媒体公司达成视频内容合作,随后十几年通过不断BD,让各大传统电视网络在YouTube上建立自己的频道,上传电视节目内容的片段甚至全集。

举个例子,拿了59座艾美奖的The Ellen Show

高质量内容的第二个来源,是YouTube逐步扶持起来的原创内容生态。

要激励内容主制作高质量原创内容,需要让内容在平台上能实现商业价值。为此,在被Google收购后的第二年,YouTube开始和内容主分享平台获得的广告收益。

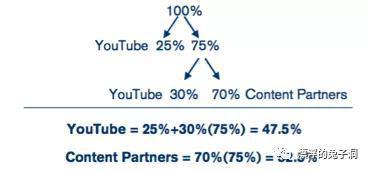

上线之初,YouTube先从广告收入中抽走25%用来覆盖自己的带宽和其他成本,剩下的75%里,6成交给内容主,4成留给YouTube(相当于内容主获得45%收入)。

2009年,为了进一步扶持原创内容,YouTube将第二步的抽成下调到了3成(相当于内容主获得52.5%收入)。

2009年时的广告收入分成模式

-

随后,YouTube再次将第二步抽成再次下调,形成了目前的广告分成政策——45%归YouTube、55%归内容主。

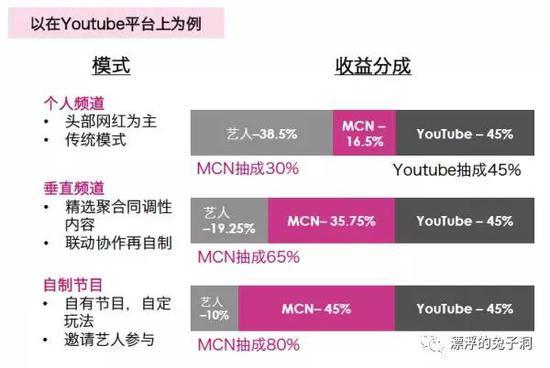

在这个过程中,诞生了一个基于广告收入分成模式的MCN产业。

MCN类似于网红经纪公司,与网红签约获得其收入分成,并为其提供广告资源对接、内容选题和制作协助、版权内容素材支持等服务。MCN的和内容主的收入分成一般在30%左右,相当于对整体收入分成16.5%(55%*30%)。

从2009年YouTube开放收入分成起,美国出现了一批受VC追捧的MCN公司,其中最早成名的Maker Studio(当时YouTube第一网红PewDiePie的MCN)在2014年被迪士尼以接近7亿美金的对价收购,被认为是证明YouTube内容生态商业价值的里程碑。

为了获取产业链上更多的价值,越来越多的MCN走向垂直化,不止做简单的广告和素材支持撮合,而是介入到选题和制作环节,组织内容的生产,获取更多的收入分成。

MCN变现模式的示意(from 3年前自己做的研究)

MCN生态的兴起推动了YouTube在垂直领域的内容深化,有MCN支持创作的更高质量内容也能吸引更高的单位播放量。在2015年,前100名MCN旗下频道的总播放量已占YouTube全网的42%。

在建立起高质量的内容基础后,下一步重点是分层变现,把头部内容和付费能力强的大广告主匹配起来,建立YouTube广告的标杆效应。

为此,2014年,Google上线了Google Preferred项目,把YouTube Top 5%内容主的广告库存提前锁定,分不同垂直领域,定向售卖给以往主要做电视广告的大广告主,对标黄金时段的电视广告(Prime Time Television)。

Top 5%的筛选包含两项标准:Popularity(播放量)和Passion(互动指标,如分享和评论)。

值得注意的是Google Preferred这个名字——Google旗下不同产品面向广告主做售卖时,使用同一套销售团队和体系,这让YouTube可以接触到到Google通过搜索业务建立起来的广告客户基础,而非从头做视频内容的单独售卖。

通过广告分成、MCN扶持和Google Preferred项目,Google帮助YouTube建立起自己的高质量原创内容生态,并让品牌内容主能够准确购买高品质垂域广告库存,降低对品牌形象稀释和广告效果的担忧,树立标杆案例。(不过,这个项目反而影响了MCN的利益,促成了2016年后MCN行业的整体衰败。有空再写。)

这里的投入量级有多大?内容分成系统的建设和Google Preferred使用的销售资源只是一部分,真正的大头来自于收入分成。

在YouTube的P&L上,给内容主的收入分成是最大的支出项。YouTube从广告主获取的收入记为毛收入(Gross Revenue),在扣除给内容主的广告分成(Content Acquisition Cost)后记为净收入(Net Revenue)。按一年超过200亿美金的毛收入来估算,每年分给内容主的分成超过100亿美金。

MS估算的YouTube P&L

但从另一面讲,YouTube的商业价值和内容生态的成功是强绑定的,这100多亿美金也即是YouTube内容生态的收入大盘和商业价值的体现。

YouTube变现的旗舰产品:TrueView

在解决版权问题和内容质量的基础上,YouTube变现的核心问题是:如何找到一种广告形态,实现用户体验、平台变现、广告效果三者之间的平衡?

在YouTube变现初期,Google也曾尝试多种广告形式,其中最主要的是首页广告和视频页的Banner和贴片。

但首页流量占整体流量的比例有限,视频页的贴片和Banner容易被忽视。为了保护用户体验,YouTube花了很长时间才找到合适的广告产品来变现真正的高价流量地产——视频播放区。

这个产品,叫TrueView:用户真的观看了,才向广告主收费的广告产品。

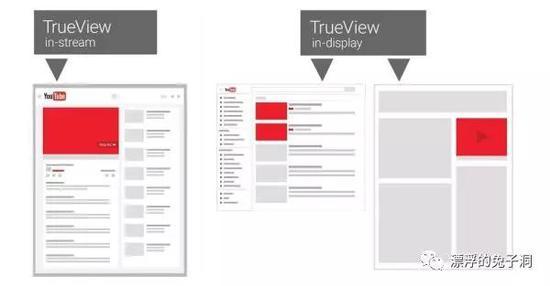

TrueView广告分两种,一种是可跳过的视频内广告(in-stream),另一种是在搜索结果和主视频旁边的赞助视频广告(in-display)。

视频内广告在主视频播放前或播放中途会跳出,但右下角会有一个角标提示:广告在5秒后可以跳过。对于用户来说,只要忍5秒钟,体验的损伤相对有限。而赞助视频广告,则是用户自主选择点击。

但YouTube在向广告主收费时,对TrueView的"True"定义比5秒内不跳过更严格——只有用户观看广告30秒后,或者和广告内容产生互动(如点击链接),才向广告主收费。如果广告短于30秒,则看完才计费。

表面上看,TrueView似乎是在削弱YouTube的广告变现能力。但事实上,通过改写收入公式,TrueView让广告主、用户和平台多方受益。

普通视频广告的变现是基于广告展示量的:收入=视频播放量*ad load*CPM/1000

TrueView的变现是基于广告有效浏览量的:收入=视频播放量*ad load*VTR*CPV,其中VTR(View Trough Rate)是有效观看率;CPV是每个有效观看的广告价格。

TrueView的特点在于:

平台广告变现效率更高:一个有效观看的价值远超过一次简单展示的价值,即CPV远高于CPM除以1000。所以即使VTR<100%,平台依然有可能通过更高的CPV,获得不低于原来基于CPM的变现收入(VTR*CPV>CPM/1000)。而因为观看广告对用户体验的伤害更小,且平台可以根据VTR来衡量广告对用户的观看吸引力,平台有更大空间去提高ad load,进一步增加单位播放量的实现收入。

用户体验更好:决定平台广告变现效率是的VTR和CPV两个要素,平台在选择播出的广告时也同时考虑这两个要素。如果广告内容质量太差(VTR太低),广告主要付出更高的价格才能争取到曝光。这促使广告主去制作更有创意、有吸引力的广告,提升VTR,降低自己的成本。结果是,用户不仅可以选择5秒后跳过广告,还可以看到更多有意思的广告。

广告主ROI更高:由于广告主只为有效观看付费,且有效观看的用户对广告主的产品有更强的兴趣(更高的转化率),广告主的ROI也更高。

更重要的是,TrueView也成为了YouTube相对于传统电视渠道和其他视频渠道的一个重要竞争优势。

缩小内容质量带来的广告价值差异。在没有TrueView之前,广告价值(CPM)基本上是由内容质量来决定的。如果用户是坐在屏幕前观看等待已久的电视剧播出,那即使前十几秒在放广告,用户可能也会全神贯注看完,而不会轻易换台或去做别的事情(内容的高质量让等待变得值得);但如果只是个鬼畜视频前面还要加广告,用户可能就转移注意力了。因此,高质量长视频的广告价值更高,YouTube上质量较差的中短视频CPM比其他传统渠道都要低。但TrueView推出后,YouTube改写了游戏规则:用户对广告的注意力价值和视频内容本身的质量剥离开。如果用户不想看广告,那么他会等5秒钟后直接跳过,广告主也不用付费。而如果广告成功吸引了用户的注意力,让用户5秒后也不跳过或者和广告互动,就已经达到了广告主想要的效果。换句话说,TrueView的付费机制让YouTube上的每次有效广告观看都媲美黄金时段电视内容的广告价值,广告主可以更少顾虑视频内容本身的质量,自由投放。

比其他视频渠道更好的用户体验和广告投放ROI。相比于YouTube,其他视频渠道的传统广告形态变现效率低于YouTube,广告主在上面投放广告的ROI更低,用户的体验也更差。这在后来MCN希望脱离平台自建内容渠道、绕开平台抽成的浪潮里,成为YouTube的竞争优势——MCN虽然掌握了内容生产,但在变现效率和广告效果衡量能力上却无法和YouTube媲美,所以最终尽管绕开了平台抽成,MCN的传统广告产品却不能保证给广告主更低的广告价格或更高的广告ROI,导致直销广告销售困难,依然严重依赖YouTube广告变现。

YouTube如何推动广告主把电视广告预算往线上迁移

2015年是YouTube商业化的拐点。

这一年,YouTube的月活超过10亿,移动端每次打开时长超过40分钟,年对年增长超过50%。这意味着YouTube的触达能力已经超过美国任何一个电视网络,YouTube上足够丰富的优质中长内容,也已经能沉淀足够的用户注意力。

更重要的是,在YouTube成立10年后,当年那些看鬼畜视频的年轻人,也已经成为社会消费的中流砥柱。YouTube不断丰富的垂直领域优质内容,让用户在生活方式、兴趣品味不断迁移的同时,总能在YouTube上找到自己感兴趣的内容。对他们来说,YouTube已经取代电视,成为最重要的娱乐内容获取渠道。

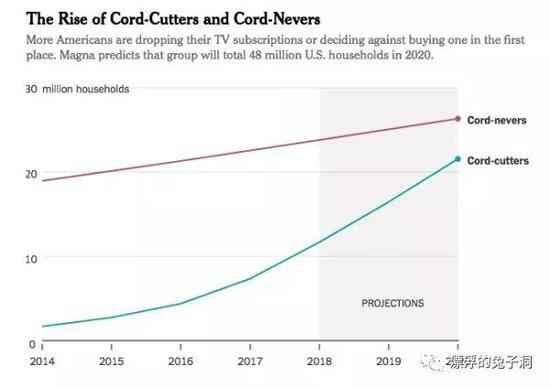

拿数字来看,美国约有1.2亿户家庭,根据Magna的估计,2015年约有1/5已经停止或从未订阅过电视服务。到2020年,这个比例将突破1/3。

而这些不看电视的家庭基本上都是80后(Millennials),留下来的更多是中老年。结果是,传统电视节目的受众群体越来越老——最近两年的热播电视节目,观众年龄的中位数基本都在50岁或以上。

年轻的观众则扎堆聚集在线上。这意味着,如果广告主要有效触达社会消费的主力人群,他们必须把广告预算逐步转移到线上。

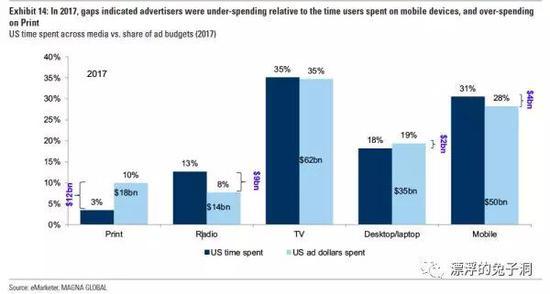

这个过程的机会有多大?

到2017年,美国依然有35%的广告预算支出在电视渠道上,比移动广告的规模还要大。

但要占领电视广告预算,YouTube不仅要渗透用户心智,也要渗透广告主心智。特别是,找到切入传统广告预算支出方式的突破口。

和中国电视广告的招标模式不同,从上世纪50年代起,美国电视行业开始转向用预售会(Upfront)模式,在1-2个月内集中完成当年广告库存的销售,通常预售会占当年广告销售额的70-80%。

预售会从5月开始,各大电视台和广告主的工作人员会聚集到纽约,电视台在预售活动上首映自己当年播出节目,做做Presentation介绍节目计划,各大广告主的工作人员则可以每晚和节目组吃吃喝喝自拍玩耍。

卡戴珊一家在E!的Upfront Party

等high够了之后,到了6月,就开始正式的谈判流程。各大广告主会在几周内和主要电视台定下自己全年的广告投放计划。电视台会给广告主基本的受众画像和收视量保证,最终定价取决于采买量的大小、成熟和新剧集库存销售的比例等,每个广告主为同一节目付出的CPM价格往往存在很大差异。

这种销售模式下,电视广告有几个弱点,正好是YouTube的切入点。

第一、更清晰的受众画像。

传统电视台和广告主谈判时,能提供的受众数据十分有限,只有受众的年龄、收入、地区等大概维度。但在Google统一账户体系下,YouTube对用户数据的掌握可以到更深入的兴趣偏好维度,能够设置的选项包括:

基础人口学特征:年龄、性别、家庭收入等。这是传统电视台也能给的基础数据。

更详细的人口学特征:学历、是否有房、是否刚生育等。

兴趣特征:对特定主体更详细的兴趣偏好。比如用Gmail里的机票预订邮件给用户推旅游类广告,或根据用户搜索过孕期知识等关键字来推母婴产品广告,甚至用户主动搜过什么品牌就能推什么。

过往交互记录:比如是否看过同一广告,或是否订阅/评论/分享过该品牌的视频。

而后面3类信息,特别是来自Google旗下各类产品对用户全方位搜集的画像数据,让YouTube能帮助广告主更精准找到有需求的用户,提高广告的转化率。

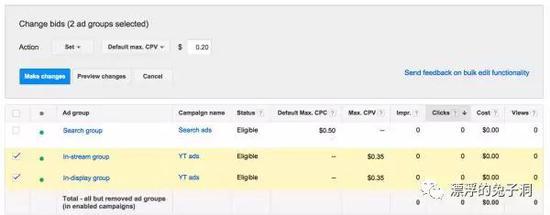

第二、更透明的定价。

在预售活动上,传统电视台的目的是通过不透明的谈判方式和对有限库存的集中竞价来抬高价格,虽然有利于电视台创收,但实际伤害了广告主的利益。

而在YouTube上,广告价格对内容主和广告主都是透明的,广告主在系统上可以自己设置竞价策略,根据实际有效的浏览量来付费。

竞价设置界面

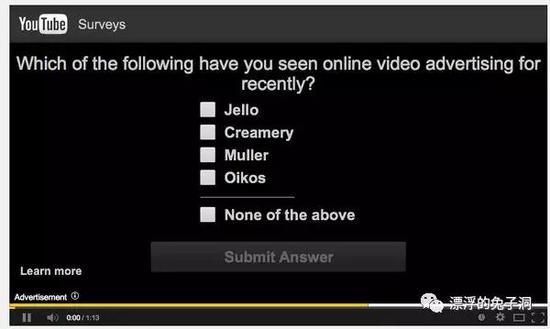

第三、更清晰的效果衡量和更及时的投放优化。

广告主预算的迁移有自己的周期,要真正搬动线下的预算,需要拿结果说话,给广告主足够强说服力的理由。

在传统电视媒体上打广告时,广告主只能在广告投放结束后等待数月,然后看尼尔森或Comcast提供的效果报告。即使效果不如预想,等到看结果时也为时已晚。

为了让广告主能直接比较线上线下广告效果的差异,YouTube在2014年与尼尔森和Comcast正式战略合作,打通数据标签和衡量体系,让广告主能通过同一套第三方机制去比较广告效果。

同时,YouTube发布了广告衡量产品Brand Lift,让广告主能够接近实时追踪核心效果指标,及时优化广告投放策略。其中核心指标包括回忆度(Ad Recall)、知名度(Awareness)和兴趣(Interest)。

其中,回忆度和知名度通过视频开始前的线上问卷直接投放来统计。与传统广告投放后让调研公司去线下抓人做问卷相比,YouTube可以准确将问卷投放给看过和没看过广告的用户,对比结果,且可以实时统计结果,没有过长的调研执行周期。

而兴趣则是通过用户在Google上的搜索来衡量,简单直接。

根据Brand Lift数据报告,广告主可以及时增减或撤换投放视频或调整投放策略,也可以和线下广告的效果做同维度直接对比来调整线上预算。

由于有更清晰的受众画像、更透明的定价体系、更直接及时的效果衡量和优化,广告主对YouTube广告相对于传统广告在ROI上的优势有了更深的认知,推动预算不断向线上迁移。

在此过程中,YouTube在Google整体收入中的占比也持续提升。

也就有了开头说的,突破千亿美金估值,成为Google资本价值的重要成分。

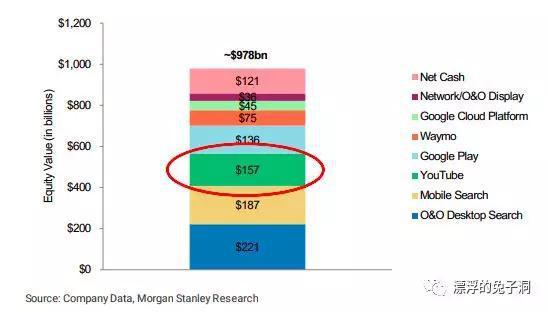

MS估算Google估值接近1万亿美金,其中YouTube估值1570亿美金,仅次于桌面和移动搜索业务

回头来看,如果没有Google,YouTube是否会实现今天的商业价值?

答案更可能是肯定的。

如果没有被Google收购,YouTube可能不会获得如此长期和耐心的资本,去逐步建立变现需要的版权系统、内容生态、广告产品和衡量体系。在被收购后接近10年里,YouTube都是亏损的,在保证生态能做大的前提下,用谨慎的脚步来探索变现。如果当初YouTube是独立上市或被其他公司收购,可能会更早面临盈利压力,伤害自己的长期变现潜力。

YouTube是在Google员工执掌期间真正壮大起来的。2010年,YouTube创始人Chad Hurley完成了收购后的过渡和整合后离开,由Google第9号员工Salar Kamangar接任YouTube CEO。在2010-2014年间,YouTube的内容生态开始真正成长起来。2014年,Google Ads负责人Susan Wojcicki(Google第一任Marketing Manager,Google也是在她家车库里创立)接任YouTube CEO,随后推动了YouTube最近5年的商业化进程。而对比之下,YouTube的几位联合创始人离开后也有去创业,但都没有成功。如果没有Google的人才输入,YouTube不一定能走到今天。

Google的生态数据、广告销售体系和Google Cloud的支持,也放大了YouTube的商业价值。如果YouTube是独立公司,即使能做到同样的流量规模,离开Google的账号数据体系,广告ROI和衡量能力估计要大打折扣;而如果用自己单独的销售团队和数据中心,成本结构也会更差。

这样看,YouTube被收购13年,估值从16.5亿美金到突破千亿,这个功劳给Google,没毛病。