原标题:哪些A股公司满足巴菲特的选股条件? 来源:东方财富网

巴菲特会买什么A股?

两年前在2018年的伯克希尔哈撒韦股东大会上,巴菲特曾透露了其在中国市场的选股标准:只有净资产收益率不低于20%,而且能稳定增长的企业才能进入其研究范畴。

ROE是净资产收益率,反映的是股东每投入一块钱能够带来多少钱利润。东方财富证券研究所分析认为,用该方法筛选出来的基本上都是典型大白马。即使不是,股价走势或者分红也不会差。连续多年ROE保持稳定,也代表公司经营的稳定性。

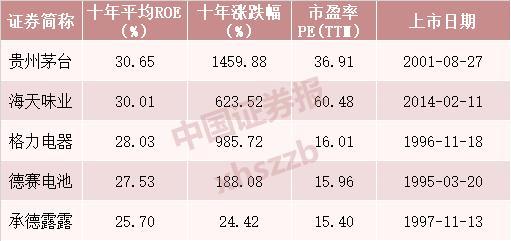

数据显示,近10年来,净资产收益率ROE(扣除/摊薄)每年都超过20%的上市公司,A股共有5家,分别是贵州茅台、海天味业、格力电器、德赛电池、承德露露。

但这5只股票的近10年股价表现差异较大。贵州茅台涨幅超14倍,格力电器涨幅接近10倍,海天味业涨幅超过6倍(上市6年),德赛电池涨幅接近1.9倍,承德露露涨幅仅24%。

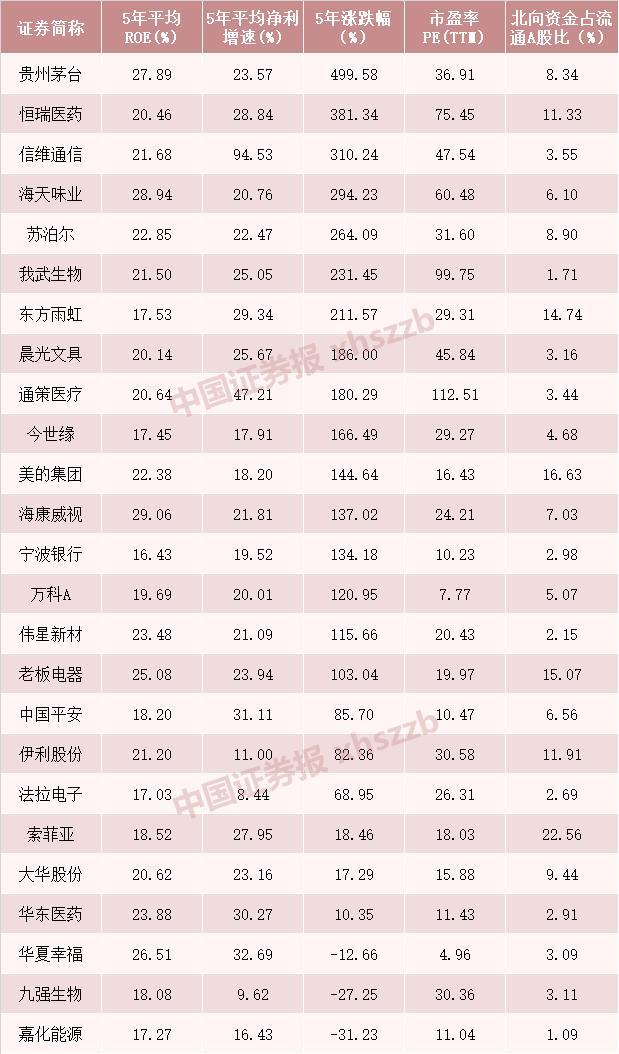

如果把筛选条件调整为:上市满5年,近5年净资产收益率每年都超过15%,近5年净利润增长率每年为正增长。结果是,A股共有25家这样的公司。

这25家上市公司,近5年平均ROE的平均值为21.46%,近5年平均净利增速的平均值为26.02%。值得一提的是,这25股都被北向资金持有,占流通A股比的平均值为7.13%。

如果是近五年来ROE连续高于20%的公司个股则有79只,其中包括美的集团、海康威视、海天味业、洋河股份、贵州茅台、恒瑞医药、格力电器等行业大白马。

尽管连续五年ROE超过20%足以说明公司的经营稳定性,但考虑到估值,可能值得投资的企业范围还将缩小。东方财富Choice数据显示,这79只个股中有超过一半市净率超过5,而市净率低于3的个股包括格力电器、济川药业、西藏珠峰等。

不过有分析认为,尽管按照ROE和估值可以粗略筛选出符合巴菲特选股要求的公司,但由于未考虑行业的周期属性和成长属性,所选公司也未必完全符合价值投资标准。

曾投资这两家中国公司

2002年至2003年间,巴菲特执掌的伯克希尔公司投资4.88亿美元购入中石油1.3%股份。而自2007年7月开始,巴菲特连续七次减持中石油H股,并在11月5日中石油登陆A股市场的前一个月将所持的23.4亿股中石油H股全部清空,收获40亿美元,获利近七倍。

据巴菲特当时说:“我读了2002年4月和2003年的年报,我决定投资5亿美元于中石油。我没有见过管理层,也没有见过分析家的报告,但是非常通俗易懂,是很好的一个投资。”之后的抛售,据其称也是基于石油价格和公司盈利能力上涨空间不足的考虑。

除了中石油外,还有一家中国车企也受到“股神”的青睐。2008年芒格向巴菲特推荐了中国汽车动力电池制造商比亚迪。2008年末,伯克希尔哈撒韦公司以2.3亿美元收购了比亚迪10%的股权。迄今为止,比亚迪仍是巴菲特唯一持有并重仓的中国公司。他旗下的伯克希尔哈撒韦至今仍持有比亚迪8.25%股份,是该公司第4大股东。

综合自东方财富网、中国证券报,文章仅用于数据分析,不作为投资建议

(编辑:谢珍)