原标题:LPR持续下调,你的房贷月供能省多少?

本文由微信公众号苏宁金融研究院(ID:SIF-2015)原创,作者为苏宁金融研究院高级研究员陈嘉宁,首图来自壹图网。

本文由微信公众号苏宁金融研究院(ID:SIF-2015)原创,作者为苏宁金融研究院高级研究员陈嘉宁,首图来自壹图网。最近,有不少朋友就“房贷利率换锚LPR”、“LPR的持续下调”等问题向笔者咨询。在此,笔者将这些常见的问题汇总起来,希望给大家的房贷决策提供一些有价值的参考。

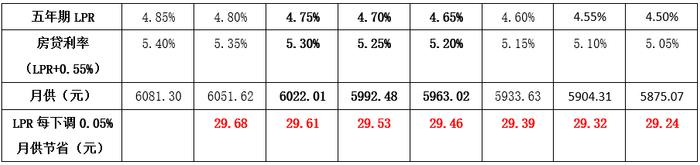

随着LPR下调,月供到底能省多少?

我们通过测算得出的结论是:对于100万等额本息的贷款,五年期LPR每下调0.05%(即5个基点),月供大概减少约30元。就在4月20日,5年期LPR又下调了0.1%(10个基点),故对于每100万元贷款,月供可以节省60元左右。

下面,本文结合一系列范例来分析这个问题。

本文由微信公众号苏宁金融研究院(ID:SIF-2015)原创,作者为苏宁金融研究院高级研究员陈嘉宁,首图来自壹图网。

本文由微信公众号苏宁金融研究院(ID:SIF-2015)原创,作者为苏宁金融研究院高级研究员陈嘉宁,首图来自壹图网。最近,有不少朋友就“房贷利率换锚LPR”、“LPR的持续下调”等问题向笔者咨询。在此,笔者将这些常见的问题汇总起来,希望给大家的房贷决策提供一些有价值的参考。

随着LPR下调,月供到底能省多少?

我们通过测算得出的结论是:对于100万等额本息的贷款,五年期LPR每下调0.05%(即5个基点),月供大概减少约30元。就在4月20日,5年期LPR又下调了0.1%(10个基点),故对于每100万元贷款,月供可以节省60元左右。

下面,本文结合一系列范例来分析这个问题。

在实践中,人们的贷款情况还会存在一定差异。例如,很多人因为是第二套房的贷款,利率加点会提升,一般为1.05%。又如,有人的贷款期限可能为20年或者30年。我们通过测算发现,这些因素的变化,对于由于降息而产生的月供变化影响不大,“100万等额本息的贷款,LPR每下降0.05%,月供节省约30元”的结论仍然有效。测算过程请参考范例2和范例3。

所以,综合前面的分析,4月20日这次LPR下调0.1%,每100万元贷款,月供可以节省60元。再结合每个贷款人实际的贷款总额,不难算出大家各自的月供节省金额。

最后还要强调,以上的分析仅仅对于选择浮动利率的房贷贷款人有效。对于选择固定利率的贷款人,在切换的时候,月供还款金额就已经被锁定,今后无论LPR如何变化,都不会对月供还款额有任何的影响。

选择更近的“重定价日”

上文已经测算出了4月这次LPR下调,对房贷月供的影响。相信很多人已经迫不及待地想要查看自己下个月的房贷还款额,体验房贷月供减少的快感了。结果要让大家失望了——房贷月供仅在“重定价日”进行调整。这也意味着,在“重定价日”之前,贷款人还是要按照调整前的较高利率还房贷。

根据央行的公告,“金融机构与客户协商定价基准转换条款时,可重新约定重定价周期和重定价日,其中商业性个人住房贷款重新约定的重定价周期最短为一年。”

在实际操作中,银行一般给贷款人两个重定价日的选项:“每年1月1日”或者“贷款发放日”,贷款人需要二选一。在此,用范例4进行说明:

结合以上分析,为了能够将本次LPR下调带来的实惠尽早反应在房贷里,建议在“每年1月1日”和“贷款发放日”中选择离当前“最近”的那个日期作为重定价日。

这里需要指出的是,离当前“最近”的日期,不一定是“贷款发放日”。在上个例子中,假设贷款发放日为7月1日,当前时间(4月份)离7月份要比次年1月份要“近”一些,但如果贷款人的贷款发放日为2月1日,则当前时间离次年1月更近,则“1月1日”是一个更好的选择。

优先选择公积金贷款

以上关于LPR变化对房贷利率的影响仅仅针对商业贷款,公积金贷款并不受到LPR的影响。笔者建议,条件允许的情况下,优先使用公积金贷款,主要原因有两点:

一是公积金贷款利率更低。以北京为例,目前公积金贷款的利率为3.25%,远低于商贷利率(首套5.2%,二套5.7%,根据最新的LPR计算)。虽然,各地的公积金贷款利率和商业贷款利率存在一定差异,但以公积金利率贷款要更加实惠。

二是利率风险更小。虽然目前处于LPR下行周期,由此引发月供的减少,但是,没人能保证未来LPR不会上升,进而导致月供负担的增加,这也是浮动利率商贷的利率风险。相比之下,公积金贷款的利率不受LPR的影响,始终固定在一个较低的水平,相应的利率风险也更小。

既然公积金贷款有这么多的优点,为什么大家不都用公积金贷款呢?因为公积金贷款也有很多的限制,以北京为例,贷款申请人每缴满一年公积金,可以增加10万元的贷款额度,最高额度不能超过120万元。各地也有类似的政策,对公积金的贷款额度进行限制。

针对公积金贷款的限制,建议采取“公积金+商贷”混合模式,首先用满手头上的公积金额度,对于公积金贷款无法覆盖的差额部分,可以考虑使用商贷来补充。如某人购房需要贷款100万,但只有30万的公积金贷款额度,则可以采取“30万公积金+70万商贷”的混合贷模式,将贷款成本和利率风险降到最低水平。

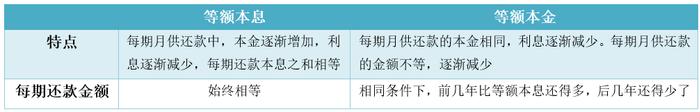

优先选择“等额本息”的方式还款

关于两种还款方式的计算方法和细节,不赘述,网上有很多的介绍。在此,笔者推荐选择“等额本息”方法还款。主要有两点理由:

一是等额本息初期还款压力小。

同等条件下,等额本金方式在最初几年有更多的还款压力。有买房经历的朋友都知道,买房压力最大恰恰是最初几年,首付已经掏空了购房者相当一部分的积蓄,过高的月供更容易形成压力。但是,一旦熬过了最初几年,压力会开始减少。一方面,随着购房人工作资历的增长,收入会有所增加;另一方面,通货膨胀也会对冲掉部分还款压力。例如,今天每月还款一万元,相比十年前每月还一万元,压力会小很多,同理,十年后还款1万元的压力又会比现在小很多。所以,没必要采取等额本金方式,在一开始就给自己太大的压力。

二是等额本息法可以通过一些提前还款的策略产生等额本金的还款效果。

但反过来是不成立的,即等额本金法无法通过策略产生等额本息的效果。首先必须声明,在银行层面,两种方法一旦选定其中一种,中途是无法变更的。但是,大多数银行又允许提前还款,通过提前还一部分的款,即可让等额本息法产生等额本金还款的效果。当然具体每期要提前还多少,您可能需要找个数学好的朋友帮忙算算。反向操作是不能成立的,因为大多数银行只能接受提前还款,但不能接受延期还款。

另外,部分银行提前还款可能会收取一定的费用,但也有很多银行是免费的,这个情况也可以在签贷款合同的时候跟银行确定清楚。

基于以上两个事实,笔者建议不妨优先选“等额本息”方式还款,即使今后想变换一下,也还可以通过一些还款策略产生“等额本金”的效果,贷款人在贷款方面可以争取到更大的灵活性。

原标题《LPR持续下调,你的房贷月供能省多少?》